Análise de razão circulante, como calcula e exemplos

- 2553

- 437

- Shawn Leffler

O razão circulante É um indicador de liquidez que mede a capacidade de uma empresa de pagar suas obrigações de curto prazo ou que tenha uma expiração mais recente em um ano.

Este indicador informa investidores e analistas sobre como uma empresa pode maximizar os ativos circulantes em seu saldo para satisfazer sua dívida de curto prazo e outras contas a pagar.

Fonte: Pixabay.com

Fonte: Pixabay.com A razão circulante pode ser uma medida útil de solvência de curto prazo de uma empresa quando é colocada no contexto do que tem sido historicamente normal para a empresa. Ele também oferece mais informações quando calculado repetidamente em vários períodos.

Uma limitação surge quando a razão circulante é usada para comparar diferentes empresas. As empresas diferem substancialmente entre as indústrias, portanto, comparar esse motivo em diferentes indústrias não leva a uma visão produtiva.

A razão circulante é assim chamada porque, diferentemente de outras razões de liquidez, incorpora todos os ativos e passivos circulantes. O motivo atual também pode ser chamado de motivo de capital de giro.

[TOC]

Análise da razão

Alta razão circulante

Uma razão circulante maior que 1 indica que a empresa tem recursos financeiros suficientes para permanecer solvente no curto prazo.

No entanto, como a razão circulante é apenas uma fotografia, não é uma representação completa da liquidez ou solvência de uma empresa.

Por exemplo, uma empresa pode ter uma razão circulante muito alta, mas suas contas a receber podem ser muito antigas, talvez porque seus clientes pagam muito lentamente, o que pode estar oculto na razão circulante.

A qualidade dos outros ativos de uma empresa contra suas obrigações também deve ser considerada. Se o inventário não puder ser vendido, a razão circulante pode parecer aceitável em um determinado momento, mas a empresa pode ser falida.

Pode atendê -lo: setor primário: características, atividades econômicas, importânciaEm teoria, quanto maior a razão circulante, mais capaz a empresa é pagar suas obrigações.

No entanto, embora um alto motivo superior a 3 possa mostrar que a empresa pode cobrir seus passivos circulantes três vezes, isso realmente indica que não está usando seus ativos circulantes com eficiência ou não está administrando bem seu capital de giro bem.

Razão circulante baixa

Uma empresa com uma razão circulante menor que 1 não tem o capital disponível para cumprir suas obrigações de curto prazo, se todas superadas ao mesmo tempo.

Isso pode parecer alarmante, embora diferentes situações possam afetar a razão circulante em uma empresa sólida.

Por exemplo, um ciclo normal para os processos de coleta e pagamento da empresa pode levar a uma alta razão circulante quando os pagamentos são recebidos, mas a uma baixa razão circulante à medida que essas cobranças diminuem.

Calcular a razão circulante de um momento pode indicar que a empresa não pode cobrir todas as suas dívidas no curto prazo, mas isso não significa que não será capaz de fazê -lo assim que os pagamentos forem recebidos.

Além disso, algumas grandes empresas como o Wal-Mart poderiam negociar com seus fornecedores condições de pagamento mais longas do que a média.

Os grandes varejistas também podem minimizar o volume de seus inventários através de uma cadeia de suprimentos eficiente, fazendo com que seus ativos circulantes sejam reduzidos em comparação com passivos circulantes, gerando um motivo mais baixo circulante.

Por exemplo, sabe-se que a razão circulante do Wal-Mart em janeiro de 2019 foi apenas 0,80.

Mudança no tempo

O que torna a razão circulante boa ou ruim depende de como isso muda com o tempo.

Pode atendê -lo: investimentos permanentes: o que são, renda, tipos, exemplosUma empresa que parece ter uma razão circulante aceitável pode estar avançando em direção a uma situação em que você terá dificuldade em pagar suas contas.

Pelo contrário, uma empresa que parece estar em dificuldades pode estar progredindo em direção a uma razão circulante mais saudável.

No primeiro caso, espera -se que a tendência da razão circulante ao longo do tempo tenha um impacto negativo no valor da empresa.

Uma razão circulante que está melhorando pode indicar uma oportunidade de investir em ações subvalorizadas em uma mudança da empresa.

Como é calculado?

Para calcular esse motivo, os analistas comparam uma empresa circulando ativos com seus passivos circulantes. A fórmula é:

Razão circulante = ativos circulantes totais / passivos circulantes totais.

Os ativos circulantes que aparecem no balanço incluem dinheiro, contas a receber, estoque e outros ativos esperados são liquidados ou convertidos em dinheiro em menos de um ano.

O passivo circulante inclui contas a pagar, salários, impostos a pagar e parte circulante da dívida de longo prazo.

Uma razão circulante que está alinhada com a indústria média ou um pouco mais alta é considerada aceitável. Uma razão circulante menor que a indústria média pode indicar um maior risco de violação.

Da mesma forma, se uma empresa tem um motivo circulante muito alto em comparação com seu grupo de pares, indica que a gerência pode não estar usando seus ativos com eficiência.

Limitações

Componente de inventário

Quando o número de ativos circulantes inclui uma grande proporção de inventário, pode haver uma limitação, pois esses ativos podem ser difíceis de liquidar.

Pode servir você: Blake e Mouton GridIsso pode ser um problema se a gerência usar técnicas contábeis para atribuir uma quantidade incomumente grande de custos gerais ao inventário, inflando ainda mais a quantidade registrada de inventário.

Pagamento da dívida

Outro problema pode surgir quando uma empresa recorre à sua linha de crédito para pagar as faturas ao expirar, fazendo com que o saldo de caixa esteja próximo de zero.

Nesse caso, a razão circulante pode ser bastante baixa e, no entanto, a presença de uma linha de crédito permitiria que a empresa pagasse em tempo hábil.

Comparação entre indústrias

As empresas têm diferentes estruturas financeiras em diferentes indústrias, portanto, não é possível comparar as razões circulantes das empresas em todos os setores.

Em vez disso, o uso da razão circulante deve ser limitada a comparações no mesmo setor.

Exemplo

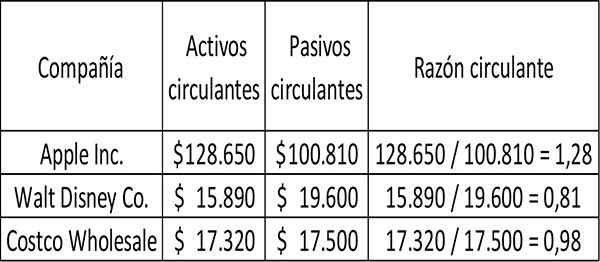

A razão circulante para três empresas, Apple, Walt Disney e Costco Wholesale, é calculada da seguinte forma para o ano fiscal concluído em 2017:

Para cada US $ 1 de dívida de curto prazo, o custo tinha US $ 0,98 centavos disponíveis para pagar a dívida no momento em que esta fotografia foi tirada.

Da mesma forma, a Disney tinha US $ 0,81 centavos em ativos circulantes para cada dólar de dívida de curto prazo.

A Apple tinha mais do que suficiente para cobrir seus passivos circulantes, caso tivesse que pagar, em teoria, imediatamente e todos os ativos circulantes poderiam se tornar dinheiro.

Referências

- Will Kenton (2019). Definição da proporção atual. Retirado de: Investopedia.com.

- Meu curso de contabilidade (2019). Relação atual. Retirado de: myccingcourse.com.

- Wikipedia, The Free Encyclopedia (2019). Relação atual. Retirado de: em.Wikipedia.org.

- CFI (2019). Fórmula da proporção atual. Retirado de: CorporateFinanceInstitute.com.

- Steven Bragg (2019). Relação atual. Ferramentas de contabilidade. Retirado de: AccountingOols.com.

- « Características de energia sonora, tipos, usos, vantagens, exemplos

- Tipos de razões financeiras, quais são o uso e exemplos »